返済できないくらいの借金を抱えてしまうと、「借金を放置して時効になればいいのに…」と考えることもあるでしょう。

本記事は「借金を放置したときにはどうなるのか」、そして「借金が時効になる条件」や「裁判所からの通知を無視したときのペナルティー」について解説します。

借金の時効は可能ですが、非常にハードルが高いのも事実です。この記事の最後では借金を放置してしまったときに相談できる弁護士や、司法書士事務所をいくつかご紹介していますのでぜひ参考にしてください。

借金を放置しても逃げられない4つの理由

借金を放置していると、当然ながら消費者金融や金融機関から督促されます。

人によっては「借金の督促があっても、逃げ切れば大丈夫」と甘く考えている人もいますが、実際はそう甘くはありません。

借金を放置しても「一切メリットはない」と考えておきましょう。

借金から逃げられないのには、以下4つの理由があるためです。

- ローンやクレジットカードが利用できなくなる(普段の生活に支障がでる)

- 消費者金融や金融機関から裁判をおこされる(逃げ通せない)

- 借金を放置しても時効になるハードルが高い(いずれ返済する必要がある)

- 借金を放置し続けると最終的には財産を差押(給料や家を失う可能性がある)

借金を放置するぐらいなら無料相談がおすすめ

借金は放置してもなにも解決せず、利息がたまり続けるだけです。毎日お金で悩んでいる人は、きっと「これ以上もう考えたくない」と思っている人が多いでしょう。

現実から逃げ出して借金を放置・無視したくなる気持ちは十分にわかります。しかし、放置してもいつか借金と向き合う時期が必ず来ます。その時、もっと早く相談するべきだったと後悔する人がほとんどです。

債務整理は思っている以上に簡単な手続きで借金が減額になったり、代理人に任せておくだけで支払いが免除されるケースもあるので、放置せず一刻も早く無料相談をまずは受けてみましょう。

無料相談をするだけで、精神的にも楽になる人が多いです。今すでに放置している人も気にせずに相談してみましょう。借金の無料相談でおすすめの事務所を掲載しておきます。

| 項目/順位 | 1位 | 2位 | 3位 | 4位 |

|---|---|---|---|---|

| 商品名 | ひばり法律事務所 | 弁護士法人・響 | アース法律事務所 | ホワイトリーガル |

| おすすめ度 | 5.0 | 4.5 | 4.0 | 3.8 |

| 特徴 | ・相談何度でも無料 ・着手金分割OK | ・相談料0円 ・費用分割払い可能 | ・元裁判官の弁護士事務所 ・初回相談無料 | ・債務整理の実績多数 ・相談、着手金0円 |

| 任意整理 | ・着手金22,000円/1社 ・報酬金22,000円/1社 ・減額報酬金:11% ・実費5,500円/1社 | ・着手金55,000円~ ・解決報酬金11,000円~ ・減額報酬金:減額分の11% | ・着手金22,000円/1社 ・解決報酬金22,000円/1社 ・減額報酬金:10%相当 | ・着手金0円 ・手続き費用:22,000円 |

| 個人再生 | ・着手金33万円~ ・報酬金22万円~ | ・着手金33万円~ ・報酬金22万円~ (住宅有は33万円~) | ・着手金33万円~ (住宅ローン特例の場合は44万円~) ・報酬金22万円~ | 要相談 |

| 自己破産 | ・着手金22万円~ ・報酬金22万円~ | ・着手金33万円~ ・報酬金22万円~ | ・着手金22万円~ | ・着手金0円 ・手続き費用:165,000円 ・裁判所費用:15,000円前後 |

| 完済過払い | ・着手金0円 ・報酬金0円~ ・成功報酬:回収金の22%(訴訟の場合は27.5%) | ・着手金0円 ・解決報酬金22万円 ・過払報酬金:返還額の22%(訴訟の場合27.5%) | 要相談 (報酬金:返還額の20%~) | 要相談 |

| 全国対応 | 可能 | 可能 | 可能 | 可能 |

| 公式リンク | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

※金額はすべて税込み表示

弁護士法人ひばり法律事務所

ひばり法律事務所は借金問題の相談は何度でも無料ですので、すぐに依頼をしなくても不安が解消するまで相談することが可能です。また任意整理、個人再生、自己破産等の債務整理の着手金と成功報酬が安いので安心して任せることができます。

- 債務整理の着手金、成功報酬が安くて安心

- 家族に内緒で債務整理することもできる

- 借金問題の相談は何度でも無料!弁護士依頼費用の分割も対応が可能

ひばり法律事務所ではプライバシー厳守を徹底しているため、家族に内緒で債務整理をすることも可能です。弁護士事務所無記名の封筒での郵送や、郵便局留めの指定などにも対応してもらえます。

また、全国対応の弁護士事務所なので遠方に住んでいても特に問題はありません。

【任意整理+過払い金請求をしたケース】

借金残高305万円→110万円、さらに過払い金50万円が返還された。

【個人再生で持ち家を手放さずに解決したケース】

月々の返済額19.5万円→10.5万円まで減額+自宅を手放さず解決。

債務整理の費用

| 任意整理 | 個人再生 | 自己破産 | 過払い金 | |

|---|---|---|---|---|

| 着手金 | 22,000円/1社につき | 330,000円~ | 220,000円~ | 0円 |

| 報酬金 | 22,000円/1社につき | 220,000円~ | 220,000円~ | 0円~ |

| その他費用 | 減額報酬11% | 若干の諸費用あり | 若干の諸費用あり | 回収金の22%が成功報酬 |

弁護士法人・響

弁護士法人響の債務整理サポートチームには下記の特徴があります。

- ご依頼後速やかに介入通知を送るので借金の督促を止めることが可能

- 全国対応で24時間、365日相談受付

- 弁護士相談料0円!弁護士費用の分割払いも可能

弁護士法人響は、全国対応で24時間・365日相談受付が可能になっています。相談料は0円で弁護士費用の分割払いも可能なため、まずは無料・匿名でできる減額相談を行うことをおすすめします。(弁護事務所名:士法人・響 所属:第二東京弁護士会所属)

弁護士法人響の無料減額相談>>アース法律事務所

アース法律事務所は、元裁判官の弁護士が借金問題を解決してくれる人気の弁護士事務所です。

- 借金問題3,500件超の実績

- 元裁判官の弁護士が借金相談に応じることが可能

- 遠方でも問題なし!全国対応可能の弁護士事務所

債務整理実績3,500件超のアース法律事務所は、債務整理案件に強い弁護士事務所です。初回相談無料で全国対応なので気軽に相談することができます。

アース法律事務所の借金無料相談>>1.信用情報機関に情報が残るためローンが利用できなくなる

借金を放置すると、「今後の生活に支障が出る」点に注意が必要です。

具体的にいうと、借金を放置すると信用情報機関に延滞の記録が残るため、ローンやクレジットカードが使えなくなります。

ローンやカードが使えなくなると、以下のようなデメリットが発生する可能性があります。

- すべてのローンやクレジットカードが強制解約され、使えなくなる可能性がある。

※「消費者金融は滞納しているが、マイカーローンは通常通り返済している」場合でも、マイカーローンを解約され一括返済を求められる可能性があり - 新規で申し込むローンやカードの審査に落ちてしまう。

※クレジットカードが使えなくなるため、「海外旅行に行けない」「住宅や車が買えない」など - ローンの保証人になれない

※子どもが奨学金を借りるときの保証人審査に落ちてしまう。

借金を放置すると、延滞情報が信用情報機関に記録されます。その後、延滞が継続すると今度は“異動情報”つまり「重大な金融事故歴」が信用情報機関に登録されることになります。

異動情報は、問題解消後5年間データが残ります(支払延滞中はずっとデータが登録され続けます)。

したがって、借金を放置している間はローンやカードが使えなくなる点に注意が必要です。「ローンやカードが使えなくても生活に支障はない」人もいるでしょう。

ただ、家族が申し込むローンの保証人になれないなど、自分以外の人にも影響が出る場合がありますので影響がまったくない訳ではありません。

2.金融会社から訴訟を提起される│消費者金融は訪問督促よりも法的措置を優先

お金を貸す側の金融機関や消費者金融は「その道のプロ」です。借金を放置してもあらゆる法的措置を講じてきますので、結局のところ借金を放置し続けることはできません。

特に大手消費者金融カードローンの借金を放置した場合、消費者金融側は「裁判をしてくる」と思ったほうがいいでしょう(貸付残高が少額な場合は訴訟されない可能性もあります)。

なぜなら、消費者金融としては電話や訪問で督促するよりも裁判をしたほうが借金を回収する費用が安く済むからです。

たとえば、100万円の借金を回収するために従業員を訪問させるとそれだけで1回数万円の人件費がかかります。

一方、裁判所を通して支払い督促の文書を送ると1件あたり5,000円~10,000円の費用で済みます。

下記は、ヤフー知恵袋での口コミです。このなかに書かれているようにアコムの借金を放置した場合、最終的には法的手続きが取られることが書かれています。

【質問】アコムから『法的手続きの予告書』が届きました。内容は、裁判所に法的手続きの申し立てを行う予定です。「この申し立てをした後、責務名義が確定すれば給与差し押さえ。・強制執行の手続きとなります…など書かれています。(後略)

【回答】責務名義は「債務名義」ですが簡単に言うと裁判所が認めた取り立ての証文みたいなものです。簡単なので給料は差し押さえに来ますね、それとアコムの契約などでバレてれば銀行口座も。ご自宅ですか? 勿論お邪魔する事はありますが来るのはアコムの人ではなく「機械的に根こそぎ持ってく」執行官の人と業者です。(後略)引用元:ヤフー知恵袋

支払い督促に必要な費用については、下記の裁判所公式サイトをご覧ください。

いかに安い費用で、支払い督促ができるかがおわかりいただけると思います。

3.借金を放置して時効を迎えるのはハードルが高い

借金を放置できないもう一つの理由は、「借金の時効を迎えるのは難しい」点があげられます。借金の時効については、このあと詳しく解説します。

結論からいうと、借金の時効が認められた例はあるものの、お金を貸した側の債権者は時効が認められないような措置を講じてきます。

たとえば「裁判所経由で督促をする」「裁判を起こす」といった手段で、借金が時効にならないように法的措置を講じてくるでしょう。

借金を滞納している間は、元金とは別に遅延損害金も発生します。もし借金が時効にならなかった場合、結局は膨れ上がった借金を返済しなければいけません。

そのため、結局は借金を放置して逃げ切るよりも債務整理を検討したほうがいいケースがほとんどです。

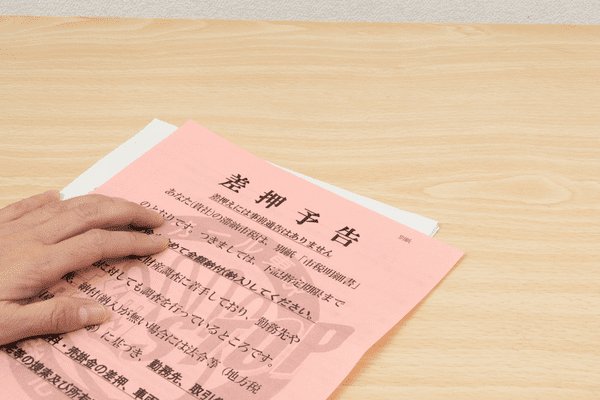

4.借金を放置すると最終的には差し押さえされる可能性がある

借金を放置すると債権者から訴訟を起こされて、最終的には財産の差押が執行されることがあります。

「自分には預貯金もないし不動産もないから、差押えられても大丈夫」と考えるのは危険です。

会社勤めをしている人の場合、財産や預貯金よりも先に給料が差押えられます。

借金を放置して逃げ切るつもりでも結局は給料のなかから返済するかたちになりますので、はじめから借金に向き合うほうが賢明といえます。

借金を放置してから差し押さえまでの流れを解説

ここからは、借金を放置してから財産を差押えられるまでの流れについて簡単に解説します。

借金を放置したからといって、いきなり執行官が自宅に来て財産を差押えられるわけではありません。

返済に遅れるとまずは督促状が発送され、それでも返済されない場合は法的措置が取られることになります。

借金を放置すればするほど、逃げられないばかりか逆に返済が難しくなります。返済が苦しくなったら、早めに弁護士に相談するなどの対応が必要です。

1.支払いが遅れると遅延損害金が発生し、借金の利息が膨れていく

借金の返済が遅れると、残った残債(元本)に対して遅延損害金が発生します。

遅延損害金には「返済が遅れたことによる損害を賠償する」意味があり、一般的には実質年率で20%程度の金利手数料がかかります。

ちなみに、遅延損害金と通常の金利手数料は二重に取られることはありません。ただ消費者金融の上限金利のほとんどは、年率で18.0%です。

返済に遅れた場合は遅れた日数分、通常の金利手数料よりも高い手数料を支払うことになります。

2.債権者(ローン会社)から督促状が届くようになる

借金の返済を放置していると、消費者金融や銀行から以下の措置がとられます。

| 返済遅延期間 | 取られる措置 |

|---|---|

| 1ヶ月以内 | 電話やメールで督促される |

| 2ヶ月目以降 | 金融会社から法的措置予告の内相証明が届く |

| 3ヶ月目以降 | 裁判所から訴状や支払い督促が届く(法的措置) |

カードローンの返済に遅れた場合、延滞してすぐの段階では消費者金融や銀行の対応は穏やかです。電話がかかってきたとしても「返済をお忘れではないでしょうか?」といった感じで電話があるのが一般的です。

ただし、そのまま返済を放置していると督促状が内容証明で送られてきます。内容証明とは発送元・文書の内容・受取人の内容を郵便局に記録を残すかたちで発送される郵便のことです。

普通郵便とは違い、公式な記録を残されるということは、それだけ重要な郵便物であることを示します。

ちなみに、内容証明で送られる督促状は「催告書」の体裁で送られるケースがほとんどです。参考までに、督促状と催告書の違いもまとめていますので、こちらも参考にしてください。

督促状と催告書の違い

| 督促状 | 催告書 | |

|---|---|---|

| 送付時期 | 延滞後1ヶ月~2ヶ月 | 延滞後2ヶ月以上 |

| 送付方法 | 普通郵便 | 内容証明郵便の可能性がある |

| 記載内容 | ・請求金額 ・返済期限 ・返済方法 | ・請求金額 ・返済期限 ・返済方法 ・法的措置の予告について |

3.金融会社より一括請求と解約通知が届く

催告状が送られるタイミングになると、ローンを分割で返済する権利がなくなり一括返済が求められます。分割支払いの権限を失ってしまうことを「期限の利益喪失」といいます。

たとえば100万円を滞納し、催告書に「期限の利益の喪失」と書かれていたら100万円+利息の合計を一括返済しなければいけません。

ちなみに期限の利益喪失があってから一括返済をしても、利用していたローンは解約されているため新規のキャッシングはできなくなります。

借金を抱えたとしても親に相談するなど返済の目途がたつなら、催告書が来る前に消費者金融や銀行に連絡をして早めに相談することをおすすめします。

「期限の利益の喪失」とは、契約で定められた支払期限が来るまで、債務を全額返済しなくてもよいという債務者の権利(利益)を失うことです。つまり、契約違反(例えば、返済の遅延など)によって、期限の利益を失い、未払いの債務を一括で返済しなければならない状態になることを指します。

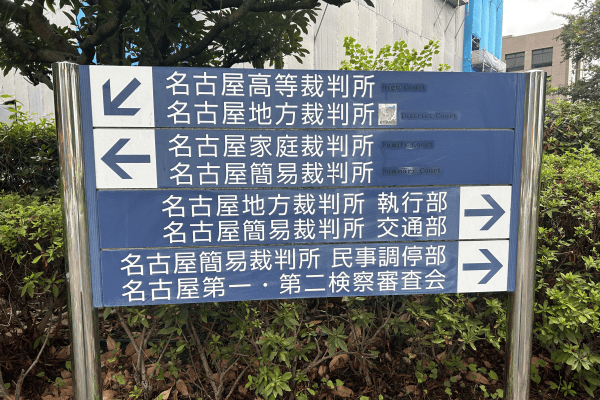

4.裁判所から支払い督促が郵送される

消費者金融や銀行からの督促状や催告書をさらに無視していると、裁判所から支払い督促の文書が届きます。

支払い督促は1万円以下の費用しかかかりませんので、多くの債権者は支払い督促の手続きをとることが考えられます。

支払い督促は裁判所から発送され、滞納者の心情に与えるインパクトは相当なものです。

したがって借金を放置している人が支払い督促を受け取ると、すみやかに返済するケースがほとんどでしょう。

ちなみに、支払い督促状の対応期限は受領後2週間以内です。返済に関する異議がある場合、受領後2週間以内に対応しないと督促状の内容に同意したことになります。

5.裁判所から仮執行宣言付き支払い督促が郵送される

裁判所からの支払い督促を無視し続けていると、今度は「仮執行宣言付支払督促」が送られてきます。

仮執行宣言付支払督促には「返済されなかった場合は財産を差し押さえますよ」といった事前予告の意味があり、通常の支払督促よりも一段階厳しい措置がとられたことを表します。

仮執行宣言付支払督促を受け取ってから2週間以内に異議申し立てをしなければ、強制執行つまり「差押え」の実行が可能となります。

実際には、不動産や家財道具よりも前に給料が差押えられます。(一般的な勤労者の場合)なぜなら、不動産や自動車などには抵当権が付与されている場合も多く、手続きに時間がかかるためです。

借金を放置するとどうなる?裁判所も無視した場合は強制執行へ

ここまでご説明した通り、借金を放置すると最終的には裁判所から書面が送られてきます。

裁判所から文書が届いても返済する意志のない人は、「ずっと留守にしておけば郵送物も受け取れないし文書は無効になるのでは?」と考えるケースもあるでしょう。

しかし、そのような安易な考えは危険です。裁判所からの郵送物は、自宅を留守にしていても効力を発揮します。

支払い督促や差押え時に不在にしていたときの対応についても、詳しく見ていくことにしましょう。

裁判所からの支払い督促は受け取り拒否できない

裁判所からの支払督促や訴状は、特別送達という方法で送られてきます。特別送達で送られる郵便物は、郵便配達人から直接手渡しをされ、印鑑やサインをして受け取るかたちになっています。

本人が不在でも家族が受け取ることも可能ですので、事実上受け取り拒否は難しいと言えるでしょう。

特別送達を本人や家族が受け取らない状況が続くと、勤務先に送付されることもあります。

勤務先でも受け取りがされない場合は、「付郵便送達」の方法で裁判所からの郵便物が届けられます。

付郵便送達とは書留郵便の1段階上の郵便物といった意味があり、受け取りを確認しなくても「発送した段階で郵便物が届いた」と見なされます。

付郵便送達の手続きがおこなわれると、いよいよ裁判所からの郵便物から逃げることはできません。

- 裁判所から支払い督促などが特別送達で郵送される

- 自宅で受け取らないと勤務先に郵送される(同僚が受け取ると受理したとみなされる)

- 特別送達でも受け取らないと「付郵便送達」で発送され、発送された段階で受理したとみなされる

差押時に不在でも強制執行されるため逃げられない

裁判所から差押の通知が来ると、自宅に居てもいなくても差押は強制的に執行されます。

たとえ本人や家族が不在だったとしても、差押対象となる財産は問答無用で手続きが開始されます。

ちなみに差押をされる場合、事前の通知などは基本的におこなわれません(動産執行の予定日時は郵送されることもあります)。財産隠しを防止するために、差押えは突然やってきます。

本人が不在でも債権者や弁護士・執行官が同席していますので、強制的に鍵を開けて家のなかに立ち入ることも可能です。

ただ差押えがあったとしても、家の中にあるものすべてが持っていかれるわけではありません。このあと詳しく触れますが、最低限生活に必要なものは差押えの対象外となります。

執行官は、各地方裁判所に所属する裁判所職員で,裁判の執行などの事務を行います(裁判所法第62条,執行官法第1条)。

裁判の執行とは、裁判で出された結論が任意に実現されない場合に、強制的に実現することです。例えば、家の明渡しを命じられた人が明け渡さない場合に、その家から家財道具等を全て運び出し,明渡義務を負う人(債務者)を退去させた上で、明渡しを受ける権利を有する人(債権者)に引き渡したり、借金を返さない人(債務者)の宝石、貴金属等の動産を差し押さえて売却し、その代金を貸主(債権者)に返済するお金に充てたりする仕事を行っています。(中略)執行現場では,債務者等の抵抗に遭うこともあるため、執行官には、その抵抗を排除するために、自らの判断で警察の援助を求めることができるなど強い権限が与えられています。

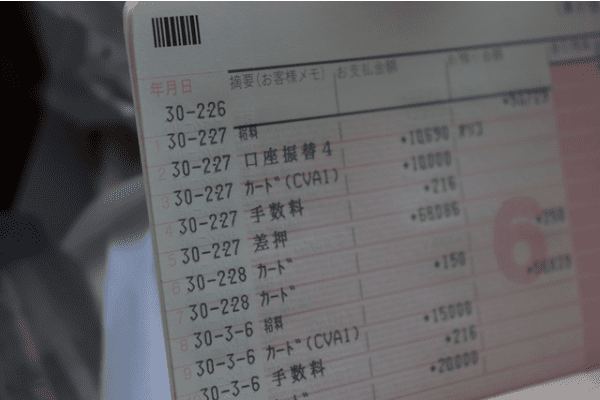

借金の放置で差押対象になる財産と差押対象外になる財産を解説

差押え対象になる財産と、対象外になる財産についても見ていきましょう。

ここまで何度かお伝えしてきましたが、サラリーマンの場合は自宅や預貯金よりも先に給料が差押えられます。

給料が差押えられるタイミングでは勤務先に封書が届きますので、同僚に滞納で訴えられていることがバレる可能性があります。

給料が差押えられると「勤務先に居づらくなる」など、さまざまなデメリットが発生します。借金の返済が苦しくても、督促状が届いた段階で早めに弁護士などに相談することが大切です。

サラリーマンの場合真っ先に給料が差押られる

給料が差押えられる場合は、以下ルールにのっとって差押え手続きがとられます。

会社勤めをしているサラリーマンはもちろん、パートやアルバイトをしている人も毎月給料をもらっているなら差押え対象となります。

ただし、裁判所が給料を差押えるためには、勤務先が判明していることが前提です。

会社勤めをせずに日雇いで働いていたり職を転々としているような場合、実際は差押えが難しいのが現状です。

給料が差押えられる範囲

| 給料の額 | 差押可能な金額 |

|---|---|

| 月の手取り額が28万円以上 | 21万円を控除した残額すべて (例:手取り30万円の場合は、30万円‐21万円=9万円が差押え対象) |

| 月の手取り額が28万円以下 | 手取り額の1/4 (例:手取り25万円の場合は、25万円×1/4=62,500円が差押え対象) |

※給与支給時に含まれる交通費などは差押対象外

※所得税、社会保険料、厚生年金など控除対象になる金額は差押え対象外

※差押えは債権者ごとにおこなわれるわけではなく、差押えた給料を債権者が分け合うことになる

差押対象になる財産と差押禁止財産の例

給料の差押え以外にも、財産を持っている場合や生活に必要のない品物を持っている場合は差押えされることもあります。

ただし、すべての物品や金銭が差押えられることはありません。

生活に必要なお金や用具、仕事に必要な車などは差押対象外として認められています。

差押対象になる財産と差押禁止財産

| 差押が可能 | 差押対象 給料…21万円または手取り額の1/4 ※手取りが21万円を超えた場合は、21万円を差し引いた残りの額が差押対象 ※手取りが21万円以下の場合は、手取り額の1/4が差押対象 |

|---|---|

| 現金…66万円を超えた金額のみ | |

| 預貯金…銀行や郵便局の預貯金 | |

| 自動車…差押対象ではあるが仕事に必要な場合は対象外 | |

| 保険や年金…生命保険の解約返戻金、個人年金 | |

| 差押不可 | 生活必需品…生活家電、家具、衣服 (例:洗濯機、調理器具、電子レンジ、テレビ29インチ以下、エアコン、掃除機など) |

| 食料や燃料…1ヶ月分の食料と燃料 | |

| 賃貸マンション…賃貸契約している部屋は差押えできない | |

| 家族の所有物…債務者本人の所有物以外のもの |

差押前に財産を隠すと、どうなるのか?

あらかじめ差押えされることを想定して、財産や預貯金を隠すことは危険です。

差押えから逃れるために財産を隠すと、「強制執行妨害目的財産隠匿罪」(刑法96条の2)に問われる可能性があるためです。

意図的に財産を贈与したり、知り合いに販売したりすることも法律上不利になるケースがほとんどです。

夫が借金を放置しており夫名義の不動産がある場合など、差押えから逃れるために不動産を妻名義に変更するのはやめたほうがいいでしょう。

場合によっては、債権者から「詐害行為取消訴訟」を起こされるケースもありますので注意したいところです。

借金には時効があるが放置しても解決しない

多額の借金を抱えた場合、「このまま時効を迎えて借金が0円になればいいのに…」と考える人も多いのではないでしょうか。

犯罪にも時効があるように、実は借金にも時効があります。法的に時効が認められると、借金の返済は必要なくなります。

しかしながら、現実的に見て借金の時効が認められるのはレアケースです。

ここからは、借金が時効を迎えるに必要な期間や正式に時効を認めてもらうための手続きについて解説します。

借金が時効になるまでの期間

借金の時効は最後に返済した時期が起算日となり、起算日から5年または10年が経過すると時効を迎えます。

ただし、時効が成立するのは「時効の中断」がおこなわれない場合のみです。

最後に返済してから裁判をおこされたり、一部の残債を返済してしまったりすると、その日が起算日となり時効は中断されます。

時効の時期が5年になるか10年になるかは、以下の考え方で整理されています。

借金が時効になる期間の基準

| 5年 | ・2020年4月1日以降に成立した借金 ・2020年3月31日以前に成立した借金のうち、下記に該当するもの (商法上の商人から借りている場合…消費者金融や銀行など) |

|---|---|

| 10年 | ・2020年3月31日以前に成立した借金のうち、下記に該当するもの (商法上の商人以外から借りている場合…住宅金融支援機構の住宅ローン、個人からの借金など) |

借金の時効が延長されてしまう3つのケース

上記のとおり、借金は5年または10年経過すれば時効が成立します。

しかし、実際はお金を貸した側の債権者が法的措置を講じてくるため時効を迎えるケースはごくわずかです。

では、どのように時効の中断がおこなわれるのか、具体的な3つのケースについて見ていきましょう。

1.裁判(訴訟)を起こされた場合

ひとつ目のケースは債権者から裁判を起こされるケース、または裁判判決と同等の措置がとられた場合です。

具体的には以下のケースが該当します。

- 借金を返済しないことに対して訴訟を起こされた

- 仮執行宣言付支払督促に異議申し立てをしないことで、支払督促が確定した

- 公示送達や付郵便送達といった方法で訴状が発送された

(債務者が故意に自宅を不在にし、受け取りを拒否した場合など)

たとえば10年で時効を迎えるケースの場合、2015年に最終の返済をしたとすると2025年に借金は時効を迎えます。

しかしながら、2025年を迎えるまでの2020年に裁判を起こされたり、仮執行宣言付支払督促が送付され異議申し立てをしない場合、時効を迎えるのは2030年となります。(2020年がスタート地点+10年=時効は2030年 ※民法147条2項)

(裁判上の請求等による時効の完成猶予及び更新)

第百四十七条 次に掲げる事由がある場合には、その事由が終了する(確定判決又は確定判決と同一の効力を有するものによって権利が確定することなくその事由が終了した場合にあっては、その終了の時から六箇月を経過する)までの間は、時効は、完成しない。

一 裁判上の請求

二 支払督促引用元:法令検索e-gov

2.差押が実行された場合

ふたつ目のケースは、強制執行つまり差押えが実行された場合です。

身近な例でみると、実際に給与差押えが実行されると時効は延長することになります。

給料が差押えられると逃げるのが難しいのが現実ですので、時効までの期間は一度リセットされてしまいます。

不動産や預貯金などの財産が差押えられた場合も、時効は中断されてしまいますので法的手段を講じられると時効の恩恵を受けるのは難しいでしょう。

3.一部返済するなど借金を認めた場合

三つ目のケースは、債務を承認した場合です。

債務を承認するケースとしては、以下のパターンが考えられます。(民法152条)

- 督促に応じ、一部でも借金を返済した場合

- 支払いに関する相談をしたり、返済を猶予してもらうための相談をした場合

消費者金融などでは、督促時に「返済が厳しいのであれば利息だけでも返済して欲しい」とお願いしてくる場合があります。

このタイミングで1円でも利息を返済してしまうと、借金を認めたことになりますので時効はリセットされてしまいます。

借金の時効を成立させるには時効の援用が必要

時効を迎えたとしても、正式に時効を認めてもらうには「援用手続き」が必要になります。

時効の援用とは「時効の利益を受ける」つまり借金の時効が成立したことを、正式な文書で債権者に送ることを意味します。

援用に関する正式な文書は、配達証明付きの内容証明郵便で発送されます。

内容証明郵便で発送するのは、送った文書が時効援用通知であることを裁判上の証拠とするためです。援用通知には、借金をした内容(借入れ金額、契約年月日など)が記載されます。

ただし、時効の援用をするには正式に時効を迎えているかどうかの確認が必要です。

この確認には正式な最終返済日などの確認が伴い、通常は最終返済日をよく覚えていないのも実情です。したがって、正式な時効タイミングは債権者に確認することになります。

債権者に確認することで、逆に債権者から裁判を起こされ時効の期間がリセットされるケースも多く、時効の援用手続きは慎重におこなうことが求められます。

いずれにしても、時効の援用をする場合は個人ではおこなわず法律の専門家である弁護士や司法書士事務所のサポートを受けることをおすすめします。

借金時効のメリットとデメリットについて解説

成立までのハードルが高い時効の成立ですが、実際に時効の適用を受ける場合いくつかのメリットやデメリットが発生します。

借金時効のメリット

借金が時効になる最大のメリットは、なんといっても借金の返済義務がなくなることでしょう。

正式に時効を迎えることができれば債権者からの督促状もストップされますし、裁判所からの文書も届きませんので精神的に楽になる点もメリットのひとつといえます。

借金時効のデメリット

一方、借金が時効になるデメリットも多く発生します。

借金時効までの最大のデメリットは、時効が成立するかどうかわからない精神的なプレッシャーを受ける点にあります。

借金の時効を成立させるには、債権者への文書送付や確認が必要です。なかには時効の手続きをとったことが原因で、逆に時効が不成立となってしまうケースもあるでしょう。

また、過払い金が回収できなくなるリスクにも注意が必要です。過払い金は、完済から10年を経過すると時効を迎えてしまいます。

時効の成立を望むがあまり借金を放置していると、逆に本来返してもらえるはずの過払い金請求もできなくなる可能性がでてきます。

以上のことを考えると実際には借金が時効になる確率は低く、一方で「デメリットのほうが大きい」と考えるべきかもしれません。

借金を放置して時効を主張するより債務整理の方が確実

ここからは、借金を放置せずに債務整理をする方法について考えてみます。

借金を放置すると裁判所から差押えられる可能性がありますし、借金の時効もハードルが高いことはおわかり頂けたかと思います。

したがって借金を抱えた場合は放置せずに、早めに債務整理を検討したほうが賢明です。債務整理の方法によっては、時効と同じく借金を0円にすることも可能です。

また、任意整理や個人再生を選択すれば、自宅や預貯金も処分せずに借金減額も可能になります。

弁護士に依頼するには費用がかかりますが、それでも法律の専門家に依頼するメリットのほうが大きいと考えるべきでしょう。

具体的な債務整理の方法

| 任意整理 | 将来発生する金利手数料を減免してもらい、原則3年間で返済する |

|---|---|

| 自己破産 | 返済能力がない場合は自己破産して免責決定がおりると借金返済義務がなくなる |

| 個人再生 | 自宅を手放さずに、最大借金を1/10にして最長5年で返済する |

任意整理なら債務整理をする会社を選べる

任意整理とは、その名のとおり債権者と任意の交渉をしながら借金減額の手続きをとる方法です。

任意整理で和解が成立すると、将来発生する金利手数料を減免または免除してもらい3年間で返済することになります。

ただし、任意整理には法的拘束力がありません。したがって、債権者のなかには任意整理に応じてくれないケースもあります。

一方、任意整理は交渉する相手を選べるメリットもあります。

たとえば、金利手数料が高い消費者金融だけを任意整理し「返済に問題のない低金利のローンはこれまで通り返済する」といったことも可能です。

任意整理は長期間返済が続くため、「安定した収入があること」など返済能力も問われます。

自己破産で免責決定なら返済義務がなくなる

自己破産の申請をすれば、破産決定と免責決定を受けることで返済義務がなくなります。

ただし自己破産をするには返済能力がないことを証明したり、財産を処分したりする必要があります。

たとえば換金価値のある自宅の不動産を保有している場合は、自宅が競売にかけられて売却代金は債権者に分配されます。

一定額以上の預貯金がある場合も、処分しなければいけません。

さらに、弁護士や司法書士などの士業に就けなくなる点や警備員の職務に就けないなど一定の職業制限がかかる点にも注意が必要です。

個人再生なら財産を処分せずに借金減額も可能

個人再生は、自己破産とは違い財産を処分せずに債務整理をする方法のことを指します。個人再生と任意整理との違いは、「裁判所が絡むかどうか?」です。

任意整理には法的拘束力はありませんが、個人再生の場合は裁判所の決定に従う必要があります。

個人再生が決定すると、借金は1/5(最大1/10)になり、原則3年(最長5年)で返済するかたちとなります。

個人再生のメリットとデメリットを、以下にまとめていますので、こちらも参考にしてください。

個人再生のメリットとデメリット

| メリット | ・不動産や預貯金などの財産を処分せずに済む ・個人再生を申し立てると債権者からの督促はストップする |

|---|---|

| デメリット | ・自己破産とは違い、借金が0円になることはない ・信用情報機関にキズが残るため、最長10年の間はローンやカードが利用できなくなる |

借金放置でよくある質問をまとめてみました

債務整理や借金放置に関するよくある質問も見ていきましょう。借金に関する情報はインターネット上に溢れています。

ただ、正確な情報を知るためには法律事務所や司法書士事務所の公式サイトに加え、ヤフー知恵袋などに書き込まれているような実際の質問もチェックしておくことをおすすめします。

ただし、ヤフー知恵袋の回答がすべて正解とはかぎりません。さまざまな情報を見ながら自分で判断したり、最終的には弁護士などに相談したりすることをおすすめします。

- 裁判所や債権者は本当に差し押さえに来ますか?

-

下記は、差押に関する質問です。

裁判所から仮執行宣言付支払督促が来るといよいよ差押が来る可能性が高まりますが、本当に差押えられるのか疑問に思うこともあるでしょう。

ただ、下記の回答にもあるように実際に差押えはおこなわれます。

【質問】借金による「差し押さえ」とは、具体的にどういった手順でなされるものなのでしょうか?財産の差し押さえとは、具体的に何を指すのでしょうか。家にいきなり来て、急に自分の財産やパソコンなどを持っていかれてしますのですか?

【回答】裁判所などの手続きで債務/債権が確定している場合、相手先の指定によって差し押さえがなされるようです。いわゆる強制執行です。<所有口座の差し押さえ>

所有している銀行口座や郵便口座の預金を差し押さえます。債権者が債務者の銀行を知らない場合できませんが、金額によっては手当たりしだい差し押さえます。

<給与の差し押さえ>

勤務先から支払われる給与の一部を差し押さえます。

<財産の差し押さえ>

登記不動産や動産(車、船舶、テレビ、パソコン等)を差し押さえます。執行官が家にやってきて差し押さえの紙を貼りに来ます。※テレビやパソコンは生存とは関係ナシとして持ってかれます。引用元:Yahoo!知恵袋

- 給料が差し押さえられる前に転職したらどうなりますか?

-

給料を差押えられる場合、「転職して勤務先を隠しておけば差押えられないのでは?」と思う人がほとんどでしょう。

下記にも同じような質問がありますが、答えとしては「債権者によって調査される可能性が高く、勤務先を隠すのはやめたほうがいい」のが正解です。

【質問】給料差押えされる場合、勤め先ってどうやって調べるの?こちらからわざわざ言わないといけないの?あともし現在勤め先辞めたらその後の転職先まで給料差押えの効果は続くの?

【回答】一部抜粋

④民間人あるいは民間法人が債権者である場合

債権者自ら債務者を尾行する。探偵・興信所に調査を依頼する。財産開示手続を利用する、などの方法がありますが、勤務先の調査は相当困難です。

<こちらからわざわざ言わないといけないの?>

原則として、わざわざ言う必要はありません。ただし財産開示手続における宣誓拒否・証言拒否・虚偽の証言は30万円以下の過料に処せられます。引用元:Yahoo!知恵袋

- 借金を放置して時効になった場合、家族に迷惑はかかりますか?

-

この質問に対しては、「ほとんど家族に迷惑はかからない」のが正解でしょう。

借金を放置してもしなくても、借りた本人と家族は別で考えられます。

もし時効が成立せずに返済を求められたとしても、家族に請求がいくこともありません。

ただし、家族が保証人になっている場合は注意が必要です。

万一時効が確定せずに返済の必要が発生した場合には、保証人である家族に請求がいくことになります。

時効の援用手続きには、裁判所や弁護士からの書類が自宅に届くことも考えられますので、家族に余計な心配をかけてしまう点にも注意したほうがいいでしょう。

- 借金を放置して闇金が家に来ましたがどうすればいいですか?

-

闇金からお金を借りた場合は少々厄介です。闇金やソフト闇金などの業者は、そもそも法律を守る意識はありません。

したがって債務整理の手続きをしたとしても、裁判所や弁護士の指示に従わずに自宅や職場に取り立てに来る可能性もあります。

闇金被害にあったときは、絶対に残債を支払ったりせず警察または弁護士に相談することをおすすめします。

警察も刑事事件以外は対応できませんが、闇金被害の相談にはのってくれますし相談しておくことで後々の闇金検挙につながることもあります。

借金を放置するとどうなるのか?まとめ

借金の返済が滞ると、自暴自棄になって借金を放置してしまうケースもあるでしょう。

しかし今回の記事でもお伝えした通り、借金を放置してもメリットはひとつもありません。

借金を放置すると遅延損害金が膨れ上がり、借入れ総額は雪だるま式に増えていきます。

借金の時効も制度としては存在しますが、債権者が時効を阻止しようと法的手続きをとってくるケースが考えられます。

借金放置で悩んだら、この記事の最後にもご紹介した法律の専門家に早めに相談することをおすすめします。

当事務所では法律のプロとして、専門知識を活かした問題解決を行っています。勝ち負けだけではなく、先を見据えた真の解決をご提案しています。

おひとりで悩まずに、まずはお気軽にお問合せください。