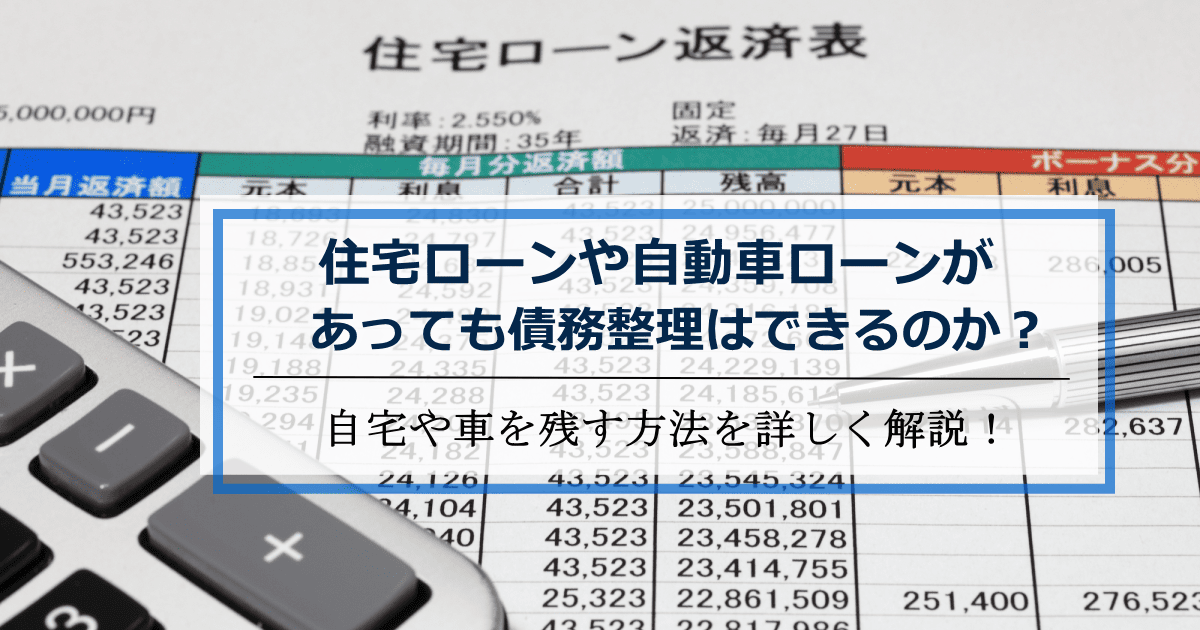

住宅ローンや自動車ローンを組んだものの、毎月の返済が負担で生活が苦しくなってしまうことがあります。せっかく購入した持ち家や車を手放すことなく、借金問題を解決したいと考える人に、債務整理は大変有効な手続きです。

しかし、「住宅ローンや自動車ローンを抱えていても債務整理はできるのか?」と、疑問に思っている人も少なくないでしょう。

本記事では、住宅ローン・自動車ローン返済中でも債務整理ができるということや、自宅や車を残す方法などについて解説します。

債務整理とその種類について解説

債務整理とは、借金を減額・免除したり返済期間を延長したりすることで、借金の悩みを解決する手続きです。

債務整理の主な種類として、任意整理・個人再生・自己破産があります。それぞれの特徴と手続きが向いている人を一覧にしましたので、ご自身にあった方法を検討する際の参考にしてください。

| 債務整理の種類 | 特徴 | 向いている人 |

|---|---|---|

| 任意整理 | 裁判所を通さずに債権者と交渉し、借金の返済条件を変更する手続き | ・家や車を残して手続きしたい ・周囲に知られず整理したい ・借金額が比較的少ない ・保証人に迷惑をかけたくない |

| 個人再生 | 借金を大幅に減額してもらい、残りを原則3年間で完済するよう裁判所に認可をもらう手続き | ・家を残して手続きしたい ・安定した収入がある ・破産では免責不許可事由に当たる可能性がある |

| 自己破産 | 支払不能なことを裁判所に認めてもらい、原則として借金の支払義務を免除してもらう手続き | ・財産がほとんどない ・借金額が大きく他の方法だと返済の目処が立たない |

住宅ローン返済中に債務整理をする方法

債務整理をすると、返済中の住宅ローンにも影響があるのではないかと、不安に思われるのではないでしょうか。

確かに、債務整理の種類によっては、住宅ローンの継続が困難になる場合もあります。そのため、住宅を手放したくない場合、どの手続きを選ぶかはとても重要です。

任意整理や個人再生では、住宅ローンを除外する、あるいは手続きの中で住宅資金を保護できる特別条項を利用することが可能です。

一方、自己破産ではすべての債務が対象となり、住宅ローンの返済義務は免除されますが、同時に担保となる住宅は手放さなければなりません。

「任意整理」は住宅ローン返済中でも手続きが可能

住宅ローンを返済中の人でも、任意整理の手続きが可能です。

任意整理は、対象にする借金を選べるため、住宅ローンを除く借金を整理して毎月の支払い負担を軽減することができます。

住宅ローンの支払いを続けながら任意整理の返済もできれば、自宅を手放す必要はありません。

住宅ローンを返済中の人が任意整理をする場合、整理対象から住宅ローンを除外することで、自宅を維持した状態での手続きが可能になるのです。

住宅ローン自体を任意整理(減額)することはできない

「住宅ローン自体を任意整理できるのか?」と疑問に思う人もいますが、住宅ローン自体を減額することはできません。

住宅ローン契約の際、一般的には不動産に抵当権を設定します。約定どおりの返済ができなくなると、ローン会社は抵当権を実行して不動産を売却しようとします。

【抵当権とは?】

住宅ローンが返済できなくなったときに、その不動産を売却して残債を回収する権利のこと

このように、住宅ローン自体は減額できないため、住宅ローン負担が主な原因で債務整理を検討している場合、任意整理をしても根本的な解決につながりにくい点には注意が必要です。

持ち家の資産価値が高いと任意整理できない可能性がある

住宅ローンを任意整理の対象から外して手続きをしても、持ち家の資産価値が高いと、任意整理できない可能性があります。

持ち家の資産価値が住宅ローンの残債を上回る場合、債権者は「任意整理をするより持ち家を売却して住宅ローンを返済し、残りのお金で借金を返済してほしい」と考える可能性があるからです。

そのため、任意整理を検討する際には、持ち家の資産価値と住宅ローンの残債を確認しておきましょう。

「個人再生」は住宅ローン返済中でも手続きが可能

個人再生は、住宅ローン返済中でも手続きが可能です。

通常、個人再生ではすべての借金を整理の対象にしなければなりません。しかし、住宅ローン特則(住宅資金特別条項)を利用すると、住宅ローンについてはこれまで通り返済し、その他の借金だけを大幅に圧縮することができるのです。

「住宅ローン特則」とは

「住宅ローン特則」(正式には「住宅資金特別条項」)とは、個人再生手続きにおいて、住宅ローン以外の債務を減額する一方で、住宅ローンについては約定どおり返済を続けて、自宅を維持できる制度です。

ただし、住宅資金特別条項を利用するには、次のような条件を満たす必要があります。ご自身が条件を満たしているかどうかは、専門家に確認されることをおすすめします。

・住宅資金貸付債権(住宅ローンとしての借入れ)であること(民事再生法196条3号)

・再生債務者(個人再生の申立人)が所有している住宅であること(民事再生法196条1号)

・再生債務者が居住するための建物であること(民事再生法196条1号)

・住宅に住宅ローン以外の債権のための抵当権などが設定されていないこと(民事再生法198条1項ただし書)

・滞納による代位弁済後、6か月以内に再生手続き開始の申立てをしていること(民事再生法198条2項)

「自己破産」をすると住宅は売却される

住宅ローン返済中の人が自己破産をすると、ローンの支払いは免除されますが自宅は売却されます。

自己破産手続きでは、20万円以上の価値がある財産は換価対象となります。そのため、住宅を所有している場合は換価対象として売却され、借金の返済に充てられてしまうのです。

【自己破産の換価対象とは? 】

自己破産手続きの中で、債務者の財産のうち、債権者への配当に充当するために換金される財産のこと

自動車ローン返済中に債務整理をする方法

債務整理をすると、自動車ローン返済中の車は引き上げられる可能性があります。ただし、債務整理の種類によっては、車を引き上げられないケースもあります。

車を購入した際に、自動車ローンが車を担保とした「割賦販売契約(所有権留保付き)」であるかどうかは、引き上げられるかどうかが決まる大きな要素です。

【所有権留保とは?】

自動車の所有権留保とは、ローンが完済されるまでは債権者(ローン会社)が自動車の所有権を持つ権利のこと。 完済するまでの間、財産の所有権は利用者ではなくローン会社にある

自動車ローンがある状態で債務整理をする場合、車を手元に残すためには次のような点がポイントになります。

・どの債務整理(任意整理・個人再生・自己破産)を行うか

・車の名義と所有権(所有権留保付きかどうか)

・車のローンの残債額と時価

・自動車ローンを債務整理の対象に含めるかどうか

以下で、車の引き上げについて債務整理の方法ごとに解説していきます。

自動車ローン返済中の「任意整理」の場合

任意整理は、債権者を選んで整理をする手続きです。そのため自動車ローンを整理対象から除くことで、車を引き上げられるリスクを避けることができます。

つまり、車を手元に残したい場合、車のローンを任意整理から除外しそれ以外の債権者を対象にして手続きをすれば、約定通りローンを支払い続けることで車を残せるのです。

任意整理で車を引き上げられる・引き上げられないケースは、一般的には次の表のようになります。

| 車を引き上げられる場合 | 車を引き上げられない場合 |

|---|---|

| ・自動車ローン返済中で所有権留保がある (自動車ローンを任意整理の対象にする) | ・自動車ローンを任意整理の対象から外す ・自動車ローン返済中だが所有権留保はない ・自動車ローンを完済している |

【注意】自動車ローンを対象から外す場合、同じ会社のクレジットカードも任意整理できない

自動車ローン契約の際、同じ信販会社でクレジットカードを発行するケースは少なくありません。

任意整理の対象から自動車ローンを除外する場合、同じローン会社のクレジットカードで作った債務を任意整理することはできません。

同じローン会社のクレジットカードを対象にした場合、自動車ローンも自動的に任意整理の対象となり、車を引き上げられるリスクがあるからです。

自動車ローン返済中の「個人再生」の場合

個人再生では、法律(民事再生法)ですべての債権者を平等に扱うと定めており、任意整理のように債権者を選んで整理をすることはできません。

そのため、所有権留保が付いている車は、ローン会社によって引き上げられることになります。

どうしても車を手元に残したい場合には、車のローンを完済するという方法があります。しかし、自分の資金で完済することは、再生認可の判断に際して不利になる可能性があります。

もし、援助してくれる親族などの第三者がいて、自己資金以外の資金でローンを完済することができれば、車を手元に残せる可能性があります。

また、自動車ローンを完済していて所有権も自分に移っている、またはもともと所有権留保が付いていない場合は、そのまま車を維持することができます。

個人再生で車を引き上げられる・引き上げられないケースは、一般的には次の表のようになります。

| 車を引き上げられる場合 | 車を引き上げられない場合 |

|---|---|

| ・自動車ローン返済中で所有権留保がある | ・自動車ローン返済中だが所有権留保はない ・自動車ローンを完済していて所有権も自分にある ・自動車ローン会社と別除権協定を結ぶ |

車の価値によっては再生の返済額が上がる可能性がある

すでにローンを完済している車や、親族などの援助でローンを完済した場合は、車を手元に残すことができると述べました。

しかし、車の価値が高い場合には注意が必要です。車の価値が高いと、再生の返済額が通常よりも上がってしまう可能性があるからです。

個人再生には「清算価値保障原則」があります。

【清算価値保証原則とは? 】

「債務者は債権者に、持っている財産の総額以上の額を支払わなければならない」という個人再生の最低弁済額に関する原則のこと

この原則により、残したい車の価値が高い場合、個人再生後に返済する金額が上がってしまうことがあるのです。

借金総額500万円の場合

・最低弁済基準額:100万円(債務額の1/5)

・自動車の清算価値:200万円

このケースでは、清算価値200万円が最低弁済基準額100万円を上回っています。

本来「最低弁済額」は最低弁済基準額の100万円になるところが、車の清算価値が200万円であるため、「最低弁済額」は200万円になってしまいます。

「最低弁済基準額」「清算価値」「最低弁済額」の関係

個人再生では、「最低弁済基準額」と「清算価値」のいずれか高い方が「最低弁済額」となる

別除権協定(弁済協定)により車を残せる場合がある

個人再生では、「別除権協定(弁済協定)」を利用して、例外的に車を残す方法があります。

【別除権協定とは?】

債権者(車のローン会社)と個別に交渉して一定の条件で支払いを継続する代わりに、車を引き上げないようにしてもらう協定

ただし、個人再生手続では、原則としてすべての債務が減額対象となり、車のローン会社だけにローンを支払う行為は、「債権者平等の原則」に反する行為です。

そのため、別除権協定を締結する場合は、裁判所にその必要性を認めてもらえるよう説明しなければなりません。

車が必要不可欠であるという特別な理由がない限り、単に車がないと不便だからなどの理由では、裁判所に別除権協定を認めてもらうことは難しいとされています。

自動車ローン返済中に「自己破産」の場合

自己破産では、自動車ローンを完済していても、原則として車は回収されてしまいます。

自己破産手続きでは、貸付している側の債権者の権利も保護されています。そのため、破産申立人が換価できる財産を所有している場合は、それを回収・換価し債権者に分配するべきだとしています。

| 車を引き上げられる場合 | 車を引き上げられない場合 |

|---|---|

| ・原則、車は引き上げられる | ・車の価値が20万円以下の場合 |

ただし、車の価値が20万円以下の場合は引き上げられません。

また、車がないと日常生活に著しく支障をきたす場合、裁判所から「自由財産の拡張」が認められて、手元に残せるケースもあります。

自由財産の拡張については、大まかな判断基準が設けられているものの、裁判所が破産者の事情を鑑みて判断することになります。

「自由財産の拡張をしないと破産者の生活の立て直しが難しいのか」を、判断基準として検討されます。

自由財産の拡張で車が認められるのは、たとえば次のようなケースです。

・仕事上不可欠である高齢

・あるいは電車やバスが少ない地域で日常生活に必要である

・身体に障がいがあり移動のために必要である

・家族の介護に必要である

・病気の治療や通院に必要である など

【手続別】債務整理での家や車の取り扱いについて解説

債務整理の手続き別に、家や車の取り扱いや手続きの特徴についてまとめました。

| 任意整理 | 住宅ローン・車のローンを整理対象に含めないことで住宅や車を維持できる |

|---|---|

| 個人再生 | 住宅資金特別条項を活用して自宅を維持できる |

| 自己破産 | 家や車を維持するのは困難(ただし稀に例外もあり) |

【任意整理】住宅ローン・車のローンを整理対象に含めないことで住宅や車を維持できる

任意整理の最大の特徴は、どの借金を整理するか選べる点です。

そのため、住宅ローンや自動車ローンを手続きから除外して返済を継続することで、家や車を維持できるでしょう。

ただし、任意整理では借金の大きな減額は望めず、将来的に返済可能な収入を見込めることが前提となります。ローンの延滞がなく、安定した収入がある方に適しています。

【個人再生】住宅資金特別条項を活用して自宅を維持できる

個人再生の大きな特徴は、「住宅資金特別条項(住宅ローン特則)」を利用することで、住宅ローン以外の借金を減額しながら自宅を維持できる点にあります。

ただし、裁判所を介する煩雑な手続きであるため時間や費用もかかり、一定の収入や支払い能力も求められる手続きです。

【自己破産】家や車を維持するのは困難だが稀に例外もある

自己破産は、免責を受ければすべての借金が0円になる(税金等を除く)手続きですが、その代わりに原則として所有する財産は換価され、債権者への配当に充てられます。

そのため、住宅や車などは基本的に手放さなければなりません。

ただし、車の時価が低く(通常は20万円未満)、換価の対象とならない場合は回収されないケースもあります。

債務整理で家や車を残すための注意点とポイント

債務整理を検討しているが、「家は絶対手放したくない」「車を処分されると困る」と思っている人は多いはずです。

ご自身にあった債務整理の方法を選択し事前の準備ができれば、家や車を手元に残したまま借金問題を解決することは可能です。

ここでは、家や車を残すために特に注意すべき3つのポイントを解説します。

安定した収入を確保する

自宅や車を残したい場合、前提としてそれらのローンを「滞ることなく支払っていく能力」が求められます。

つまり、ローンを抱えたまま債務整理を行うには、毎月の収入の安定が絶対条件なのです。

任意整理では、住宅ローンや自動車ローンの返済を継続した上で任意整理の返済も行うことになるため、充分な支払い原資の確保は最重要ポイントです。

個人再生の場合も、再生計画に基づいて減額された借金を基本的に3年で滞ることなく返済していく必要があるため、安定した収入が見込めなければそもそも裁判所から認可はされません。

収入が不安定な状態で、家や車を残すことを優先し無理に債務整理を進めてしまうと、返済が続けられなくなる可能性があります。その結果、家や車を手放すことになってしまうということもあり得るのです。

住宅ローンや自動車ローン以外の借金を整理することが重要

「家や車を維持したい」のであれば、それ以外の借金をしっかり整理することが重要です。

任意整理では住宅ローンや車のローンを、個人再生では住宅ローンを除外し、クレジットカードのリボ払い、消費者金融などの他の借金だけを整理することができます。

たとえば、次のようなケースがあります。

・毎月のクレジットカード返済(リボ払いなど)が苦しい

・3社以上から借金して毎月の返済が多額になっている

・医療費や教育費など、一時的に必要で組んだローンが家計を圧迫している

債務整理によって、これらの借金を毎月返済しやすくすることで、住宅ローンや自動車ローンの支払いを継続する余裕が生まれるでしょう。

専門家への早期相談が成功の第一歩

住宅や車を維持しながら債務整理を行うためには、適切な判断と事前の準備が不可欠です。

債務整理の選択を誤ったり、必要な書類を揃えられなかったりすると、維持できるはずだった家や車を失う結果につながる可能性もあります。

そこでおすすめしたいのが、法律の専門家への相談です。早めの時期に弁護士に相談すれば、次のようなサポートを受けることができます。

・債務整理手続きごとのリスクとメリットをわかりやすく説明家

・車のローン状況や他の債務状況をもとに、ご自身にとって最適な整理方法を提案債権者との交渉や書類作成

・提出を代理人として行い、手続きを円滑に進行

住宅ローンや自動車ローンがありながら債務整理を行う場合、債務整理の知識はもちろん、不動産等に関する幅広い法律知識が必要になります。

「専門家に相談するのは敷居が高い」「弁護士費用が心配」という声も聞かれますが、早めに借金相談することで解決のための選択肢が広がり、結果として費用を抑えられる場合も少なくありません。

住宅ローンや自動車ローン以外の借金を債務整理するメリット・デメリット

住宅ローンや自動車ローンの返済中に、それ以外の借金を債務整理するメリット・デメリットについて、任意整理と個人再生手続き別に確認しましょう。

任意整理するメリット

| メリット | 内容 |

|---|---|

| 将来の利息をカットできる | 交渉によって将来利息をカットできるため返済負担が軽くなり、その分住宅ローンや自動車ローンの返済に余裕ができる |

| 過払金が返ってくる可能性がある | 以前から高金利で借り入れしていた場合、「過払い金」の発生により債務の減額や返金が期待できる |

| 返済期間の延長ができる | 支払期間を延ばすことで月々の返済額を軽減でき、家計を立て直しやすくなる |

任意整理をするデメリット

| デメリット | 内容 |

|---|---|

| 信用情報に事故情報が登録される(ブラックリスト) | 任意整理をすると、完済後も5年間は信用情報に「事故情報」が登録されるため、クレジットカードや新規借入が難しくなる |

| 連帯保証人へ影響が及ぶ | 保証人がついている借金を整理対象にした場合は、保証人に返済義務が移る (ただし、整理対象から外すと保証人に請求されることはなくなる) |

個人再生をするメリット

| メリット | 内容 |

|---|---|

| 借金が大幅に減額される | 住宅ローンを除く借金の大幅な減額により、住宅ローンの返済にゆとりが生まれ、家計を立て直しやすくなる |

| 住宅を守れる(住宅ローン特則を利用した場合) | 住宅や預金などの財産を保持したまま借金の減額が可能 |

個人再生をするデメリット

| デメリット | 内容 |

|---|---|

| 信用情報に事故情報が登録される(ブラックリスト) | 個人再生をすると、5〜7年は信用情報に「事故情報」が登録されるため、クレジットカードや新規借入が難しくなる |

| 手続きが複雑で時間もかかる | 裁判所を通すため、書類作成やスケジュール管理が煩雑。弁護士への依頼が不可欠 |

| 官報へ掲載される | 氏名と住所が官報に掲載される。ただし一般の人が見る機会はほとんどない |

| 連帯保証人へ影響が及ぶ | 連帯保証人がいる債務があると、請求されるリスクがある |

| 高額な財産があると返済額が上がる | 一定以上の価値がある財産所有していると(清算価値保障原則により)返済額が増えることがある |

まとめ:住宅や車を残しながら債務整理する方法を探りましょう

住宅ローンや自動車ローンがあっても、債務整理をあきらめる必要はありません。

ご自身にあった債務整理の手続きを選び、事前に対策をすることで、大切な自宅や車を手放すことなく借金問題を解決できる可能性があります。

ただし、住宅ローンや自動車ローンを抱えながら任意整理や個人再生を行うには、安定した収入と適切な債務整理選びが欠かせません。

住宅ローンや自動車ローンを抱えた債務整理でお悩みの場合、ぜひ弁護士に相談してみましょう。自宅や車を維持しながら借金を整理し、生活を立て直すための現実的な道筋がきっと見えてくるでしょう。

当事務所では法律のプロとして、専門知識を活かした問題解決を行っています。勝ち負けだけではなく、先を見据えた真の解決をご提案しています。

おひとりで悩まずに、まずはお気軽にお問合せください。